ここ半年くらい、アメリカではハイテク株が値上がりしているような気がして。

Google Finance に登録してある企業からハイテク系をピックアップしてみると、

どうやら外してはいなさそう。で、なんとなく決算書眺めていておや?と。

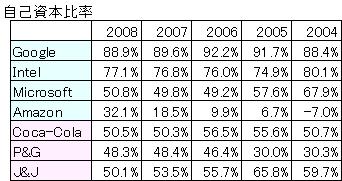

一般的にディフェンシブ銘柄よりもハイテク株の方がディフェンシブに見える。

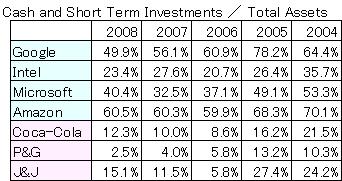

総資産のうち現金とすぐに現金に換えられる資産の割合を見ても、

あれま、なんかイメージと違う。

B/Sだけだと、ハイテク株の方がディフェンシブだったりするんだ。

最近、アメリカでハイテク株が上昇してるのと、なんか関係があるのかな。

負債なら利子で節税効果があるから、資本コストが低くなり、ROEを向上…よりも、

手元現金が多く、借金が少ないことが美徳とされる兆しだったらいいけど。

リチャード・バーンスタインも「20年間で学んだ10の投資指針」の中で、

「貸借対照表が損益計算書やキャッシュフロー計算書よりも重要だ。」

と言ってたけど、こういうことなのかなぁ。

※バーンスタインと言えば、あのピーターさんが先月亡くなったの知ってた?

コメント

なるほど言われてみれば、ハイテク企業の方が保守的なB/Sになっていますね(メジャー所ではアップルなんかも無借金状態だったような)。

IT業界の覇者達がほとんど無借金でキャッシュがあふれているのをみて、ITハイテク業界も既に高成長の時期は終わりを迎えて成熟産業に入りつつあるのかも、と感じました。

節税効果のある有利子負債比率を高めて、資本コスト低減・・・というのは、理屈では分かっていてもどうも気持ち悪さを感じています。

ハイテク産業は成熟期に入ったからなのか、自らの事業がハイリスクと認識して意識的に現金を多めに持っているのか、考えてみると面白そう。。。

IT=大規模な設備投資が不要なビジネスモデルが多いからですかね?

サーバーさえあればなんとかなっちゃう、みたいな笑。

日本でもmixi、DeNA、GREEこの辺は無借金でキャッシュリッチだったハズです。少なくとも上場に資金調達の意図は無さそうですねw

大規模な設備投資が不要…参入障壁が低い

故に、現在のIT系企業のキャッシュフローは将来に亘って安定的とは言えず、これを維持するには成果の不確実な研究開発を続ける必要がある

ということで、キャッシュフローの安定性がディフェンシブ銘柄に比べて相対的に劣る(と考えられる)ために、負債ではなく資本での調達が主となるのではないでしょうか。

逆に、ディフェンシブと言われる企業は、キャッシュフローが安定しているケースが多いので、レバレッジがそれなりに高くても大丈夫だと思います。

また、IT企業は設備投資が少なくて済むために、収益性を高くすることができ、相対的に高い株主資本コストに耐えられる、ということもあるのかもしれません。

ロックオンさん、みほのぶるぼんさん、ご意見ありがとうございます。

続きみたいな記事も書いてみました。

http://stojkovic.blog20.fc2.com/blog-entry-1688.html