GW前後の円高の際に少しドルに替えて新しい企業に投資し始めた。

アーチャー・ダニエルズ・ミッドランド(ADM)。

海外企業への投資話は書いている人が少ないようなので、たまには投資の小話。

穀物メジャーが欲しい

穀物の買付、集荷、輸送、保管を手がけ、流通の根幹を握る専門商社。

約10年前に本を穀物メジャーの本を読んで以来、投資したかった企業。

穀物の取扱量の大きさがそのまま競争力につながる分野だから、

とりあえず最大手を押さえたいところだけど、世界1位のカーギルは非上場。

ならば2番手のADMをと考えたんだけど…

エタノールビジネスの盛衰

当時はエタノールやバイオディーゼルで脚光を浴びていたため、

株価も変に期待が上乗せされていて、手が出しづらい状況だった。

でもこのところの原油価格下落でエタノール事業は完全におしまい。

もともと同じ量でガソリンの6割しか走らないのだから。

おそらくこれからエタノール事業撤退で費用がかさむだろうけど、

その準備なのかここ数年せっせと借入金を返済していて手堅い印象。

安定配当目当ての企業なので、過度な成長期待がなくなった方がいい。

投資をはじめるのにはちょうど良い頃合いかなと。

連続増配企業

現在41年間連続して増配の記録更新中。

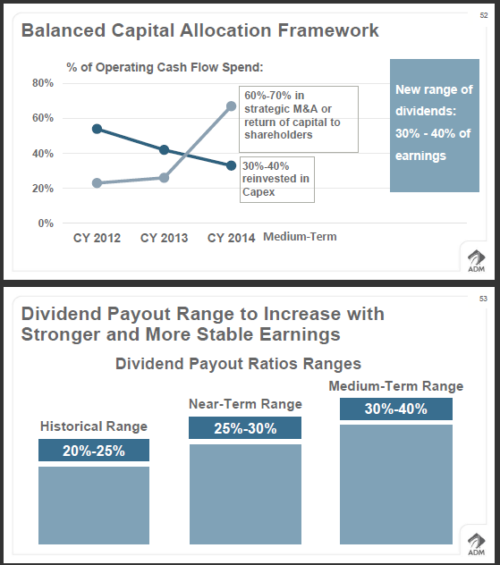

2015年に配当性向を従来の20~30%から30~40%に引き上げたのが気になる。

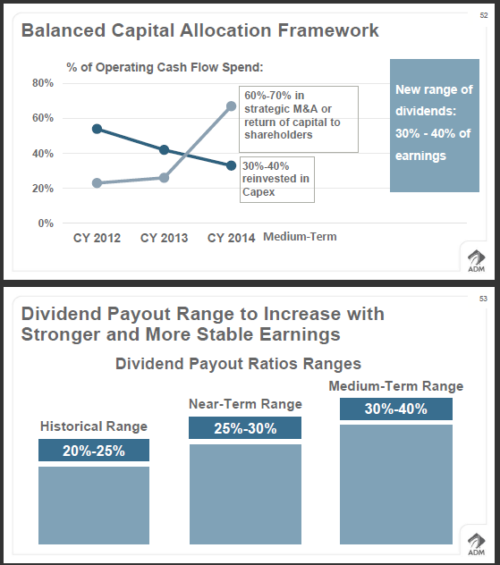

※以下に”ADM Accelerating June, 2015”のスライドから2枚ほど。

営業CFの30~40%を設備投資、残りはM&Aか株主還元という財務戦略なので、

規模が競争力を生む事業のADMが配当を増やして、M&Aの資金を減らすの?

借入金の返済が進み、配当に回せる資金が増えたのならいいけど…

寡占ゆえの批判も

最近読んだ安田節子「自殺する種子」では、

ADMが穀物の貯蔵、輸送、取引上の操作で莫大な利益を上げている。

との批判がされていた。

[amazonjs asin=”4582854699″]

寡占になると少数の巨大企業が暴利を貪るという展開になりがち。

でも寡占状態だからこそ、収穫期の異なる穀倉地帯を1社がおさえて、

年間を通じて安定的に穀物を市場に供給できる面もあるからなんとも。

現在投資している海外株

海外投資をはじめて10年くらい。カッコ内が初めて投資した年。

追加投資したり、一回売却してその後買い戻したりしている。

- コカ・コーラ(2006)

- プロクター・アンド・ギャンブル(2007)

- ジョンソン・エンド・ジョンソン(2008)

- インテル(2008)

- ユニリーバ(2010)

- HSBC(2010)

- ダノン(2011)

- ロレアル(2011)

- ADM(2016)

こうして眺めてみると2012~2015年の期間は恵まれいたなぁと。

海外に目を向けずとも、日本企業だけで十分だったから。

あぁ英語めんどくさい。

コメント