金融庁が昨年策定した「顧客本位の業務運営に関する原則」について、

金融庁発表の資料などきちんと読んでみて気がついたことをメモ。

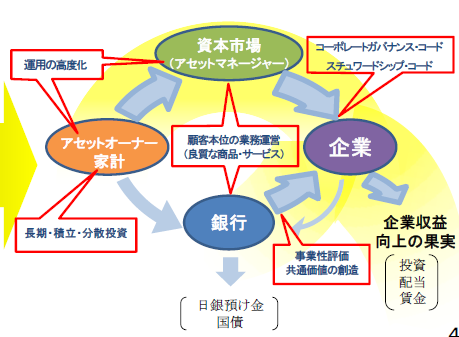

金融・経済構造の変革を促す環境づくりの一環

毎年発表されている「金融行政方針」の最新版(平成29年度)を読むと、

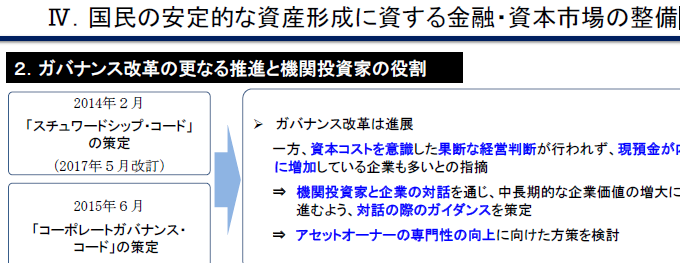

顧客本位の業務運営に関する原則は、先に制定されていた

- スチュワードシップ・コード

- コーポレートガバナンス・コード

にもつながる金融・経済構造の変革を促す環境づくりの一環であり、

また2つのコードが金融庁の資料の中で、

「国民の安定的な資産形成に資する金融・資本市場の整備」

という見出しの中で紹介されていることには驚いた。

てっきり販売会社の利益が優先される、

投信ビジネスの悪しき慣習を打破するものと考えていたが、

金融構造の変革というもっと大きな話だったのだ。

原則策定にあたっての金融庁の問題意識は?

2017年4月7日の金融庁長官の講演から読み解くのが分かりやすい。

「正しい金融知識を持った顧客には売りづらい商品を作って一般顧客に売るビジネス、手数料獲得が優先され顧客の利益が軽視される結果、 顧客の資産を増やすことが出来ないビジネスは、そもそも社会的に続ける価値があるものですか?」

「運用会社の社長が運用知識・経験に関係なく親会社の販売会社から歴代送り込まれたり、ポートフォリオ・マネージャーは運用者である前に○○金融グループの社員であるという意識が強く、運用成績を上げるより定年までいかに間違いをせず無事に勤めあげるかが優先されてはいないでしょうか。」

こうした販売会社本位のビジネスのありかたを顧客本位へ変え、

「高い運用力を持つ金融機関、顧客本位が組織に根付いた金融機関が発展し、顧客本位を口で言うだけで具体的な行動につなげられない金融機関が淘汰されていく市場メカニズムが有効に働くような環境を作っていくことが、我々の責務であり、 そのため行政として最大限の努力をしていくつもりです。」

英米のフィデューシャリー・デューティーとは異なるもの

英米の「フィデューシャリー・デューティー」を参考にしたと言われるが、

たとえばアメリカはERISA法(従業員退職所得保障法)のように、

年金資産の運用について成文化された法律になっている。

一方の金融庁の「顧客本位の業務運営に関する原則」は、

年金運用だけでなく商品の販売・助言・開発や資産の管理・運用等広範に及び、

また法律で定められたものでなく、金融機関の自発的な取り組みを促すもの。

法にさえ触れていなければ、おかしな商品を売りつけても問題なし、

という業界の慣習を考慮して、法律よりも改定のしやすい形にしたのだろうか。

顧客満足と顧客本位の違い

金融庁が「顧客本位の業務運営に関する原則」を策定以前に、

「フィデューシャリー・デューティー宣言」を発表していたHCアセットマネジメント。

ここの代表取締役の森本紀行氏の書いた記事や本に分かりやすいものが多い。

- これが金融庁のいう顧客本位だ(HCamウェブサイト)

金融庁が顧客「満足」ではなく、顧客「本位」としたことが意義深く、

「FXをはじめとする投機性の高い商品やサービスがありますが、それらは、顧客満足が高いとしても、顧客本位ではありません。投資信託にも顧客本位とはいえない投機性のあるものがあり、現に販売されていますし、また、毎月の分配金がある投資信託は、顧客満足が高いとされていますが、元本をとり崩して分配している事案では、顧客本位に反していると考えられます。」

顧客の知識が未熟な場合は、顧客満足と顧客本位は一致しない。

だから顧客の啓発することで合理的な顧客満足を引き出すことが、

顧客本位の業務運営であり、金融機関が生き残る道なのだ。

[amazonjs asin=”4322132170″ locale=”JP” title=”フィデューシャリー・デューティー・ワークショップ―金融における顧客本位な働き方改革 (KINZAIバリュー叢書)”]

コメント