おそらく「日本サステナブル投資白書2017」の執筆を担当したことで、

ESG投資関係の投資信託の選び方について質問を受けることが増えた。

そんなわけで頭の整理をかねて、

ファンドマネージャーのESG投資に対する姿勢について、

最近発表された資料を使って編集してみた。

E(環境)・S(社会)より、まずはG(ガバナンス)

アクティブ・ファンドマネージャー分科会報告書

経済産業省の分科会の報告書の中で印象に残った意見を抜き出すと、

-

近年、ESGが注目されているが、誤解を恐れずに言えば、その部分だけが切り出されて注目をされすぎている感がある。本来は、ESGも経営全体のうちのピースの1つである。

たしかにESGで企業を説明すると分かりやすく、他社比較も容易だが、

それは将来有望な企業を見出すこととは別物のように思える。

-

ESGが競争優位性に結び付いていないケースがある。木を植えればESGと思っている企業が多いのではないか。経営の意思がどこにあるのかと出してもらいたい。そこを打ち出ししてもいいのではないか。

CSR活動に注目が集まって以来、今も一部で続いているのが、

事業と関連性のない活動で「世の中の役に立っている」アピール。

投資家から見れば単なる無駄遣いでしかない。

-

E(環境)とS(社会)はG(ガバナンス)の延長上にあると捉えて対応している。

ゆえに、ESGの中では最もG(ガバナンス)が大事という結論になる。

GPIFの平成29年度業務概況書

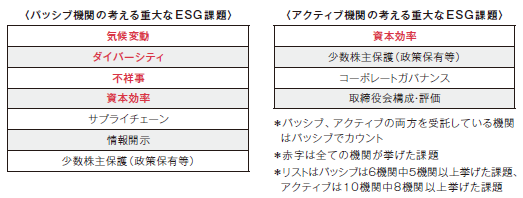

GPIF(年金積立金管理運用独立行政法人)のアンケート調査でも、

アクティブ運用においてはGがESGの重要課題と認識されていることが分かる。

この表に対するGPIFの考察がかなりポンコツ。

パッシブ運用の方が長期投資だからEとSを重視し、

アクティブ運用の投資期間は短いからGを重視ってなんだそれは?

「投資先企業の株式を持ち続けるパッシブ運用機関はE(環境)やS(社会)といった長期的な課題を特に重大なESG 課題と認識する一方、投資期間が数ヶ月~数年程度が中心となるアクティブ運用機関はG(ガバナンス)を重大なESG 課題と認識していることが明らかになりました。」

主体的に企業を選別するアクティブ・ファンドマネージャーが、

G(ガバナンス)に注目するのはなぜなのか、きちんと考察すべきだ。

アクティブ・ファンドマネージャーの社会的価値

ここでもう一度「アクティブ・ファンドマネージャー分科会報告書」に戻り、

-

社会や経済の全体像を見据えた上で、非効率性や非合理性を放置しておくことは良くないという問題意識を持つことが、社会・経済の発展のためにも、アクティブファンドの長期的な事業基盤にとっても、必要なことだろう。

先のGPIFのアンケート結果は、日本経済全体を考えた時に、

その企業の資本効率の悪さを解消することが一番の経営課題である、

というのが投資家の共通認識ということではないだろうか。

そしてアクティブ・ファンドマネージャーの存在意義に踏み込んだ発言として、

-

単に銘柄選別力のみを訴えても、スマートベータやAI運用などが台頭し、進化し続けるなかでは、低価格で安定感のあるアルゴリズムに魅力を感じる人が増えていく可能性がある。そのような中で、アクティブ・ファンドマネージャーがインベストメント・チェーンにおける存在意義を示せなければ、市場から駆逐されるリスクもある。アクティブファンドの一つの特徴は人が個別に投資判断をするということにある。その意味から、我々が担うべき役割を問い直すと、投資判断を背景とした真剣勝負の対話によって、企業と投資家の相互成長を促進する力になるということが挙げられる。人が介在することの意義を再確認し、対話を通じて社会や経済に価値を提供する力になるという意思を示すときだと思う。

財務情報のような客観的な数値で分析可能な運用手法はAIに任せればよい。

だが非財務情報の分析には、ファンドマネージャーの美意識も不可欠であり、

ESG投資とは本来、人の手に残る運用は何かを考えるための手段だったはず。

.png)

だがESG情報のデータベース化やESGインデックスが登場し、

注目度が高まるにつれて、味気のない話ばかりになり残念に感じていた。

「人が介在することの意義を再確認し、対話を通じて社会や経済に価値を提供する力になるという意思を示すときだと思う。」

だからESGうんぬんよりも、まずはこの姿勢が大切であり、

それが目に見えるファンドマネージャーが運用する投信を選ぶべきなのだ。

コメント